Kalkulatory nadpłaty kredytu hipotecznego

Planujesz nadpłatę hipoteki i chcesz wiedzieć, ile realnie zaoszczędzisz? Ten kalkulator nadpłaty kredytu hipotecznego w minutę pokaże, co bardziej Ci się opłaca: obniżenie raty czy skrócenie okresu kredytowania. Wpisz saldo, oprocentowanie i kwotę nadpłaty, a otrzymasz harmonogram spłaty i łączną oszczędność na odsetkach.

Jestem tu, by ułatwić Ci cały proces i przeprowadzić go bez stresu. Działam szybko, jasno i bezpłatnie. Skorzystaj z poniższych kalkulatorów, by w kilka sekund sprawdzić najważniejsze parametry swojego kredytu.

Parametry Twojego kredytu

Co to jest kalkulator nadpłaty kredytu hipotecznego?

Kalkulator nadpłaty kredytu hipotecznego to proste narzędzie, które pozwala w kilka sekund sprawdzić, jak dodatkowa wpłata wpłynie na Twój kredyt. Dzięki niemu zobaczysz, ile możesz zaoszczędzić na odsetkach, jak zmieni się rata lub o ile szybciej spłacisz całe zobowiązanie. To szybka, praktyczna symulacja, która ułatwia podjęcie finansowo korzystnej decyzji o nadpłacie.

Jakie dane przygotować, żeby policzyć korzyści z nadpłaty kredytu hipotecznego?

Aby dokładnie obliczyć, ile możesz zyskać na nadpłacie kredytu hipotecznego, potrzebujesz kilku kluczowych danych dotyczących Twojego obecnego zadłużenia i warunków spłaty. To właśnie one pokazują, gdzie kryje się największy potencjał oszczędności. Mój kalkulator przeanalizuje je za Ciebie i w kilka sekund pokaże realne korzyści z nadpłaty – bez tabel, skomplikowanych wzorów i finansowego żargonu. Zobaczysz, która strategia nadpłaty będzie dla Ciebie najbardziej opłacalna i jak może wpłynąć na Twoje domowe finanse w najbliższych latach.

Poznaj najważniejsze parametry wcześniejszej spłaty:

Kwota kredytu

To aktualna kwota, którą masz jeszcze do spłaty. Jej wysokość zależy od tego, ile rat masz już za sobą oraz jak wygląda harmonogram spłaty. Im wyższa pozostała kwota, tym większy potencjał oszczędności przy nadpłacie – zwłaszcza na początku okresu kredytowania, gdy oddajesz głównie odsetki.

Okres spłaty

Okres spłaty to liczba miesięcy pozostałych do zakończenia kredytu. Parametr ten wpływa na to, jak szybko nadpłata przełoży się na realne zmniejszenie Twojego zadłużenia. W praktyce: im więcej miesięcy do końca kredytu, tym bardziej opłacalna bywa nadpłata, ponieważ pozwala szybciej obniżyć sumę przyszłych odsetek.

Oprocentowanie stałe / zmienne

Oprocentowanie kredytu (stałe lub zmienne) wpływa na to, jak dużo kosztują Cię odsetki w skali roku. Wyższe oprocentowanie to większy zysk z każdej nadpłaconej złotówki. Jeśli Twój kredyt oparty jest na WIBOR/WIRON, narzędzie pomoże Ci zobaczyć, czy w obecnych warunkach nadpłata ma dodatkowy sens.

Raty stałe / malejące

Wybór rodzaju rat wpływa zarówno na strukturę Twojej miesięcznej raty, jak i opłacalność nadpłat.

-

Raty stałe – płacisz co miesiąc tyle samo, ale na początku spłacasz głównie odsetki. Dzięki temu nadpłaty często dają tu największe efekty.

-

Raty malejące – szybciej spłacasz kapitał, a odsetki szybciej spadają. Korzyści z nadpłaty nadal są istotne, choć bardziej równomierne.

Kalkulator pokaże, jak nadpłaty wpływają na każdy z tych systemów spłat.

Wybór strategii: skrócenie okresu czy obniżenie raty?

To najważniejsza decyzja w całym procesie.

- Skrócenie okresu kredytowania:

→ maksymalne oszczędności na odsetkach;

→ szybciej kończysz spłatę;

→ rata pozostaje na podobnym poziomie. - Obniżenie raty:

→ większy komfort finansowy na co dzień;

→ mniejsze obciążenie domowego budżetu;

→ mniej oszczędności niż przy skróceniu okresu.

Kalkulator porówna oba warianty i pokaże Ci konkretne liczby.

Rodzaj nadpłaty

Możesz nadpłacić jednorazowo większą kwotę lub robić to regularnie (np. co miesiąc). Oba rozwiązania dają korzyści, ale skala zysku jest inna. W kalkulatorze porównasz oba scenariusze i sprawdzisz, który z nich pozwoli Ci obniżyć koszt kredytu najbardziej efektywnie.

Kwota nadpłaty kredytu

To kwota, którą chcesz przekazać na dodatkową spłatę kredytu. Może to być zarówno jednorazowa większa suma (np. premia, środki z lokaty), jak i stała kwota odkładana co miesiąc.

Nawet niewielkie, ale regularne nadpłaty skracają okres spłaty i obniżają całkowity koszt kredytu hipotecznego.

Spis treści

- Czym jest kalkulator nadpłaty kredytu hipotecznego?

- Co to jest wcześniejsza spłata kredytu hipotecznego?

- Jakie dane przygotować do obliczenia oszczędności z nadpłaty?

- Jak działa kalkulator nadpłaty kredytu hipotecznego?

- Nadpłata kredytu z efektem obniżenia raty

- Przykład jednorazowej nadpłaty kredytu hipotecznego z obniżeniem raty

- Przykład cyklicznej nadpłaty kredytu hipotecznego z obniżeniem raty

- Nadpłata kredytu z efektem skrócenia okresu kredytowania

- Przykład jednorazowej nadpłaty kredytu hipotecznego ze skróceniem okresu kredytowania

- Przykład cyklicznej nadpłaty kredytu hipotecznego ze skróceniem okresu kredytowania

- Co wybrać: skrócenie okresu kredytowania czy obniżenie raty?

- Czy nadpłata zawsze idzie na kapitał, czy na odsetki?

- Czy nadpłata kredytu będzie zawsze się opłacać?

- Czy nadpłata Bezpieczny Kredyt 2% jest opłacalna?

- Nadpłata a Rodzinny Kredyt Mieszkaniowy: czy można i się opłaca?

- Zwrot kosztów po całkowitej spłacie kredytu

- Najczęstsze błędy przy nadpłacie kredytu hipotecznego: jak ich uniknąć?

- FAQ

Czym jest kalkulator nadpłaty kredytu hipotecznego?

Kalkulator nadpłaty kredytu hipotecznego online to narzędzie, które wykorzystasz przy obliczaniu oszczędności, wynikających z nadpłaty kredytu hipotecznego lub kredytu gotówkowego. Za jego pomocą możesz łatwo porównać różne strategie nadpłat i zobaczyć, ile realnie zaoszczędzisz – nawet przy niewielkich, ale regularnych dodatkowych wpłatach. To świetny sposób, aby zaplanować nadpłacanie kredytu w najbardziej opłacalny i dopasowany do Ciebie sposób, bez konieczności analizowania skomplikowanych tabel czy finansowych wzorów.

Co to jest wcześniejsza spłata kredytu hipotecznego?

Wcześniejsza spłata kredytu hipotecznego to ponadstandardowa nadpłata kapitału. Chodzi o to, że każda nadpłata zmniejsza kapitał pozostały do spłaty. Dlatego dzięki takiej nadpłacie hipoteki obniżysz koszty kredytowe oraz skrócisz okres kredytowania.

W praktyce oznacza to, że Twój kredyt hipoteczny będzie znacznie tańszy (mniejsze odsetki) oraz szybciej go oddasz, skracając okres kredytowania.

Jakie dane przygotować do obliczenia oszczędności z nadpłaty?

Do prawidłowego wyliczenia powinieneś przygotować poniższe parametry:

- saldo kredytu: kwota kredytu hipotecznego pozostała do spłaty;

- okres kredytowania: okres pozostały do końca trwania umowy kredytowej (wyrażony w miesiącach);

- marża: składnik oprocentowania kredytu hipotecznego;

- całkowite oprocentowanie kredytu: suma marży i WIBOR;

- WIBOR: stopa procentowa.

Powyższe dane znajdziesz w swojej umowie kredytowej, w bankowości elektronicznej lub harmonogramie otrzymywanym tradycyjną pocztą.

Jak działa kalkulator nadpłaty kredytu hipotecznego?

Nasz kalkulator kredytowy online jest prosty w obsłudze. Jeśli planujesz nadpłacić swój kredyt mieszkaniowy i chcesz wyliczyć oszczędności, przygotuj dane, o których wspomniałem powyżej. Odnajdziesz je w ostatnim otrzymanym harmonogramie – na wydruku lub w bankowości elektronicznej.

- Kwota kredytu: w tym miejscu wpisz kwotę pozostałą do spłaty.

- Oprocentowanie nominalne: w tym miejscu wpisz aktualne oprocentowanie kredytu. W przypadku oprocentowania zmiennego będzie to suma WIBOR 3M/6M/12M i marży. W przypadku oprocentowania nominalnego stawka będzie jednolita.

- Okres spłaty: w tym miejscu wpisz pozostałą liczbę miesięcy do końca trwania umowy kredytowej.

- Skutek nadpłaty: wybierz, jaki efekt chcesz uzyskać. Masz do wyboru obniżenie raty z zachowaniem dotychczasowego okresu kredytowania lub pozostawienie raty przy jednoczesnym skróceniu okresu kredytowania.

Po uzupełnieniu wszystkich danych i kliknięciu: „Oblicz” system wygeneruje podsumowanie Twojego kredytu. Pojawi się indywidualny harmonogram spłaty. Wartości te mogą się delikatnie różnić od podsumowania bankowego. Wynika to głównie z faktu, iż banki do sposobów wyliczania raty wprowadzają kosmetyczne zmiany.

W harmonogramie z prawej strony pojawi się okienko do wpisania wartości do nadpłaty. Po wprowadzeniu kwoty, jaką chcesz nadpłacić, system wygeneruje nowe podsumowanie. W zależności od tego, czy wybrałeś obniżenie raty, czy skrócenie okresu kredytowania, narzędzie wskaże odpowiednie dane.

Nadpłata kredytu z efektem obniżenia raty

W każdym banku domyślnym efektem nadpłaty kredytu hipotecznego jest opcja jego wcześniejszej spłaty i uzyskanie obniżenia raty po nadpłacie.

Przykład jednorazowej nadpłaty kredytu hipotecznego z obniżeniem raty

Zobacz, jak przedstawiają się ogólne parametry finansowania. Kwota kredytu 450 000 zł, oprocentowanie zmienne ≈ 6,5% (WIBOR 3M 4,70%, marża 1,7%), okres kredytowania 30 lat (liczba rat 360).

- Rata: 2 844 zł (kapitał: 407 zł, odsetki: 2 437 zł);

- Odsetki całościowe (*w całym okresie kredytowania): 573 950 zł.

W pierwszym przykładzie zakładam nadpłatę w wysokości 30 000 zł. Szczegóły finansowania przedstawiają się następująco.

| Rata | Odsetki całościowe (*w całym okresie kredytowania) | Ile oszczędzasz? |

| 2 654 zł (kapitał: 382 zł, odsetki: 2 273 zł) | 535 815 zł | 38 135 zł |

Podsumowując: kalkulator hipoteczny wskazuje, iż nadpłata obniży Twoją ratę kredytu o 190 zł, a odsetki zmniejszą się o 38 tys. zł. Można stwierdzić, iż każde 100 zł pozwala zaoszczędzić dodatkowe ok. 380 zł na odsetkach.

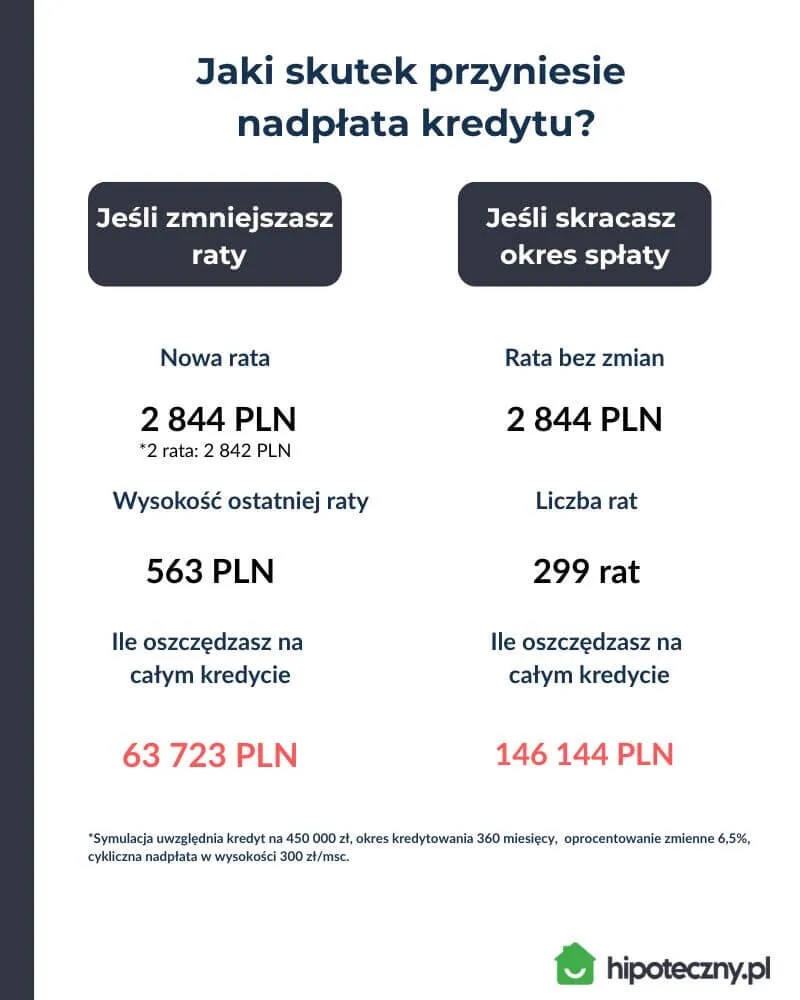

Przykład cyklicznej nadpłaty kredytu hipotecznego z obniżeniem raty

Na tapet biorę ten sam przykład, czyli kredyt na 450 000 zł, oprocentowanie zmienne ≈ 6,5% (WIBOR 3M 4,70% + marża 1,7%), okres kredytowania 30 lat (liczba rat 360). Jednak zakładam tutaj cykliczną nadpłatę kredytu, która wynosi 300 zł miesięcznie.

| Rata | Odsetki całościowe (*w całym okresie kredytowania) | Ile oszczędzasz? |

| 2 844 zł (kapitał: 407 zł, odsetki: 2 437 zł) *Wysokość ostatniej raty: 563 zł | 510 227 zł | 63 723 zł |

Wniosek jest jeden: cykliczna nadpłata da Ci większą oszczędność na odsetkach: różnica między jednorazową nadpłatą a cykliczną wynosi przeszło 25 tys. zł, co w ogólnym rozrachunku zatrzyma w Twojej kieszeni ponad 63 tys. zł!

Nadpłata kredytu z efektem skrócenia okresu kredytowania

Skrócenie okresu kredytowania po nadpłacie kredytu bez żadnych kosztów i problemów jest dostępne tylko w kilku bankach. Dokonując w nich nadpłaty kredytu, będziesz mógł pozostawić ratę na dotychczasowym poziomie bez dodatkowej prowizji, kosztów aneksu i formalności z badaniem zdolności kredytowej.

Na czym polega splata kredytu hipotecznego przed czasem? Zobacz.

Przykład jednorazowej nadpłaty kredytu hipotecznego ze skróceniem okresu kredytowania

Analizuję koszty na podstawie powyższego przykładu. Kwota kredytu 450 000 zł, kredyt hipoteczny ze zmiennym oprocentowaniem zmiennym ≈ 6,5% (WIBOR 3M 4,70%, marża 1,7%), okres kredytowania 30 lat (liczba rat 360).

- Rata: 2 844 zł (kapitał: 407 zł, odsetki: 2 437 zł);

- Odsetki całościowe (*w całym okresie kredytowania): 573 950 zł.

I teraz patrz. Podobnie, jak we wcześniejszych akapitach założę dwa scenariusze: jednorazową nadpłatę w wysokości 30 tys. zł oraz cykliczną na 300 zł miesięcznie. Na początek skupmy się na pierwszym przykładzie.

| Rata | Odsetki całościowe | Okres kredytowania | Ile oszczędzasz na odsetkach? |

| Bez zmian (2 844 zł) | 427 806 zł | Krótszy o 61 miesięcy | 146 144 zł |

Niesamowity wynik w konsekwencji skracania okresu kredytowania. Kwota poniżej 10% pozostałego salda kredytu potrafi wygenerować oszczędności na odsetkach na zawrotną sumę prawie 146 tys. zł. Tu nie ma żadnej pomyłki, możesz to obliczyć na moim kalkulatorze wielokrotnie. Skrócenie okresu kredytowania znacząco poprawia strukturę raty, w wyniku czego rata odsetkowa się zmniejsza, a rata kapitałowa zwiększa. Zwróć uwagę, że po skróceniu okresu spłaty rata będzie taka sama, ale kapitał w racie jest wyższy o ok. 164 zł.

Przykład cyklicznej nadpłaty kredytu hipotecznego ze skróceniem okresu kredytowania

Ten sam przykład, a więc: kredyt na 450 000 zł, oprocentowanie ≈ 6,5% (WIBOR 3M 4,70%, marża 1,7%), okres kredytowania 30 lat (liczba rat 360). Cykliczną nadpłatę kredytu ustalam na poziomie 300 zł.

| Rata | Odsetki całościowe | Okres kredytowania | Ile oszczędzasz? |

| Bez zmian (2 844 zł) | 418 777 zł | Skrócony o 83 miesiące | 155 173 zł |

Jakie są z tego wnioski? Spójrz.

| Rodzaj nadpłaty | Kwota nadpłaty | Okres kredytowania | Oszczędności na odsetkach | Rata miesięczna | Kluczowy wniosek |

| Jednorazowa nadpłata | 30 000 zł | Skrócony o 61 miesięcy | 146 144 zł | Bez zmian (2 844 zł) | Im szybciej i więcej nadpłacisz, tym większa oszczędność |

| Cykliczna nadpłata miesięczna | 300 zł | Skrócony o 83 miesiące | 153 173 zł | Bez zmian (2 844 zł) | Systematyczność daje efekt zbliżony do dużej jednorazowej wpłaty |

| Efekt | – | Zmiana struktury raty (więcej kapitału, mniej odsetek) | Znaczne zmniejszenie całkowitego kosztu kredytu | Rata bez zmian | Skracanie okresu to najbardziej efektywna forma nadpłaty |

Nawet niewielka nadpłata daje duże oszczędności. Jeśli nadpłacisz jednorazowo 30 000 zł, to skracasz okres spłaty o 61 miesięcy (5 lat) i zmniejszasz łączny koszt zobowiązania o 146 tys. zł. Ale cykliczna nadpłata również robi robotę, bo skracasz okres kredytowania aż o 83 miesiące (prawie 7 lat), co daje oszczędności rzędu przeszło 153 tys. zł. W obu przypadkach rata pozostaje na takiej samej wysokości, chociaż zmienia się jej struktura: więcej idzie na kapitał (ok. 164 zł), mniej na odsetki.

Co wybrać: skrócenie okresu kredytowania czy obniżenie raty?

Na te pytanie nie ma jednoznacznej odpowiedzi. Dlaczego? Bo nadpłatę kredytu hipotecznego należy rozważyć wedle własnych możliwości finansowych. Skrócenie okresu kredytowania pozwoli na większe oszczędności, ale to obniżenie raty gwarantuje większy oddech dla domowego budżetu i utrzymanie ryzyka na niższym poziomie.

Ciekawym rozwiązaniem jest również zachowanie tego samego okresu kredytowania, przy jednoczesnym dokonywaniu nadpłat w możliwie najkrótszym czasie.

W tym temacie kluczowa jest obserwacja zmian wskaźnika referencyjnego WIBOR. Jedna zmiana potrafi obniżyć ratę o setki złotych. U mnie sprawdzisz, czy to już ten moment. Dodaj artykuł: kiedy spadną stopy procentowe do ulubionych zakładek i bądź pierwszy z informacją!

Czy zbierać na nadpłatę, czy nadpłacać na bieżąco?

Odsetki są naliczane codziennie od pozostałej kwoty kredytu. Zatem im więcej, szybciej i częściej będziesz nadpłacał swój kredyt hipoteczny, tym większe oszczędności uzyskasz. Im szybciej i więcej nadpłacisz, tym zapłacisz niższe odsetki i szybciej spłacisz kredyt hipoteczny. Nie widzę sensu w zbieraniu środków przez długi czas, aby dokonać większej nadpłaty.

Czy nadpłata zawsze idzie na kapitał, czy na odsetki?

Nadpłata kredytu hipotecznego zawsze idzie na kapitał poza pewnym wyjątkiem. Jeśli Twoja rata przypada na 5. każdego miesiąca (dzień nie ma znaczenia, jest to tylko przykład), a nadpłaty będziesz dokonywał 15. dnia miesiąca, to w części banków zapłacisz odsetki bieżące za 10. dni kredytu – od 5 do 15.

O wysokość nadpłaty będziesz mieć podwyższoną zawartość kapitału w następnej racie. Rata będzie normalnej wartości, ale jej zawartość będzie się różniła. Jeśli chcesz nadpłacić kredyt hipoteczny tak, by nadpłata w 100% poszła na kapitał, polecam zrobić to w dniu następującym po płatności raty regularnej. W części banków, np. ING Bank Śląski dzień płatności nie ma znaczenia. Nadpłata zawsze idzie na kapitał.

Czy nadpłata kredytu będzie zawsze się opłacać?

Jestem zwolennikiem cyklicznej nadpłaty kredytu. Jest to dla mnie sposób na oszczędzanie pieniędzy i znaczne skrócenie okresu kredytowania. Mimo że pozbywasz się wolnej gotówki, to zyskujesz wolny kapitał w obniżonej kwocie kredytu. Tych środków nie wykorzystasz na konsumpcję i nieprzemyślane wydatki.

Natomiast, jeśli nie potrafisz wygenerować z budżetu środków większych niż koszt kredytu hipotecznego, to trzymanie gotówki mija się z celem i oznacza dla Ciebie finansową stratę. Oczywiście warto rozważyć posiadanie pewnej poduszki finansowej, ale jej wysokość ustal pod kątem własnych potrzeb i bieżącej sytuacji.

Wspomnę jeszcze o części przezornych kredytobiorców, którzy w trakcie niskich stóp zaciągnęli kredyt mieszkaniowy ze stałą stopą procentową. Rzeczywista roczna stopa oprocentowania dla części kredytów wynosi nawet poniżej 3%. Najniższe oprocentowanie nominalne na stałej stopie dla moich klientów wyniosło około 2,2%. Obecnie oprocentowanie lokat jest na poziomie ok. 8%. W takiej sytuacji nadpłacanie jest mało opłacalne, bo więcej zyskasz, angażując środki na depozycie. Dopiero, gdy oprocentowanie rynkowe zrówna się z Twoim kredytem, zacznij nadpłać kredyt hipoteczny.

Stałe czy zmienne oprocentowanie kredytu hipotecznego? Co się bardziej opłaca w 2026?

Czy nadpłata Bezpieczny Kredyt 2% jest opłacalna?

Od lipca 2022 roku działa program wspierający zakup i budowę swojej pierwszej nieruchomości. Jednym z elementów opisanych w ustawie jest wcześniejsza spłata kredytu z dofinansowaniem. Ustawodawca przewidział kilka opcji na tę ewentualność.

Bezpieczny kredyt 2% możesz nadpłacać od samego początku, ale żeby nie utracić prawa do dopłat, musisz pamiętać o kilku podstawowych zasadach.

Wcześniejsza spłata jest możliwa przed upływem 3 lat w przypadku, gdy:

- kwota nadpłaty była mniejsza/równa gwarancji BGK (opcja kredytu bez wkładu własnego);

- kwota nadpłaty i wkładu własnego nie przekroczyły 200 000 zł;

- kwota nadpłaty i raty nie przekroczyły pierwszej raty (mowa o wysokości już po uwzględnieniu dopłaty).

Po 3 latach możesz dokonywać nadpłat bez limitów. Zwróć uwagę jednak na bardzo niskie oprocentowanie kredytu 2%. Te jest obecnie zdecydowanie niższe od bezpiecznych produktów oszczędnościowych typu lokaty lub obligacje. Zdecydowanie polecam utrzymywać środki własne i czerpać korzyści z odsetek.

Nadpłata a Rodzinny Kredyt Mieszkaniowy: czy można i się opłaca?

Tak, kredyt w programie Rodzinny Kredyt Mieszkaniowy (RKM) można nadpłacać i w większości przypadków warto to zrobić, już wyjaśniam dlaczego.

Zgodnie z ustawą, wcześniejsza spłata lub nadpłata nie wiąże się z żadnymi dodatkowymi kosztami. Warto jednak pamiętać, że jeśli korzystasz ze spłaty rodzinnej BGK (dopłaty po urodzeniu dziecka), to w pierwszych trzech latach po podpisaniu umowy możesz nadpłacać tylko do wysokości gwarancji BGK. Po tym okresie, masz pełną swobodę, nadpłacasz bez odgórnych limitów.

Nadpłata w kredycie bez wkładu własnego działa tak samo jak w klasycznym kredycie hipotecznym. Możesz zatem:

- skrócić okres spłaty;

- lub obniżyć miesięczną ratę w zależności od polityki banku.

Jeśli masz kredyt w ramach RKM i planujesz wcześniejszą spłatę, sprawdź, czy bardziej opłaca Ci się nadpłacać, czy czekać na dopłatę rodzinną z BGK. Pełne omówienie zasad nadpłaty, kalkulator oszczędności oraz konkretne przykłady znajdziesz w moim wpisie o RKM, do którego link dałem w pierwszym akapicie.

Zwrot kosztów po całkowitej spłacie kredytu

Niektórzy błędnie zakładają, że po dokonaniu nadpłaty bank ma obowiązek zwrócić część wcześniej zapłaconych odsetek. Tymczasem odsetki są naliczane na bieżąco – nie są pobierane z góry. To, że w początkowym okresie spłaty większa część raty pokrywa odsetki, a mniejsza kapitał, nie oznacza, że płacisz coś „z góry”. Taki sposób rozliczania wynika z matematycznego wzoru stosowanego do wyliczania rat oraz z parametrów kredytu: długości okresu spłaty i wysokości oprocentowania. W Polsce kredyty hipoteczne są najczęściej zaciągane na 25 lat, a obecnie ich średnie oprocentowanie wynosi około 8%. Im dłuższy okres kredytowania i wyższe oprocentowanie, tym większy udział odsetek w pierwszych ratach, co w efekcie zwiększa całkowity koszt kredytu. Ewentualny zwrot środków może się tyczyć kosztów startowych, np. prowizji lub jednorazowego ubezpieczenia.

Przykład.

Jeśli zaciągniesz kredyt mieszkaniowy z prowizją 2% na 25 lat i spłacisz go w całości po 5 latach, to bank musi Ci zwrócić 20/25 z zapłaconej prowizji. Taka zasada obowiązuje dla zobowiązań zaciągniętych od lipca 2017 roku (wejście ustawy o kredycie hipotecznym). Podobnie wygląda to z ubezpieczeniami. Jeśli zaciągniesz kredyt z ubezpieczeniem od utraty pracy w PKO BP (3,25% na 4 lata) i finansowanie uregulujesz po 3 latach, to bank odda Ci 1/4 zapłaconej składki. A jeśli nadpłacisz kredyt w całości po 5 latach, to nic Ci się nie należy, gdyż ochrona z polisy już wygasła.

Czy uzyskane wyniki będą idealne z wyliczeniami w banku?

Wyniki uzyskane w naszym kalkulatorze nadpłat są prawidłowe, jednak mogą się nieco różnić od wyliczeń prezentowanych przez poszczególne banki. Dzieje się tak z prostej przyczyny.

Mój kalkulator wcześniejszej spłaty kredytu hipotecznego przyjmuje pewne uproszczenia. Zakłada m.in. równą liczbę dni w każdym miesiącu, co nie zawsze odpowiada rzeczywistości. Na finalne wartości wpływ mogą mieć również takie czynniki, jak dzień wypłaty kredytu, termin płatności raty, realizacja nadpłaty między ratami, czy skorzystanie z ustawowych wakacji kredytowych. Dlatego wszystkie wyliczenia traktuj jako szacunkowe. Stanowią one świetną bazę wypadową do rozmów z bankami.

A jeśli myślisz o kredycie i chcesz liczyć wszystkiego na piechotę, to skorzystaj z mojego kalkulatora kredytu hipotecznego. Szybko sprawdzisz, ile wyniesie Twoja rata i jak zmienia się koszt przy różnych okresach spłaty.

Najczęstsze błędy przy nadpłacie kredytu hipotecznego: jak ich uniknąć?

- Brak dyspozycji po nadpłacie („obniż ratę” vs „skróć okres”): wielu kredytobiorców po prostu wpłaca dodatkowe środki na rachunek kredytu, nie wskazując, co ma się stać z nadpłatą. To duży błąd. Może się zdarzyć, że bank domyślnie obniży ratę, a nie skróci okresu kredytowania. Chyba że złożysz wyraźną dyspozycję lub podpiszesz aneks, jak ma to miejsce np. w PKO BP. Dlatego nie obędzie się bez pisemnej lub elektronicznej dyspozycji w bankowości internetowej – w przeciwnym razie bank sam zdecyduje, jak potraktować Twoją nadpłatę.

- Ignorowanie opłat za wcześniejszą spłatę: przy zmiennej stopie instytucja może pobrać opłatę za wcześniejszą spłatę tylko w pierwszych 36 miesiącach i maksymalnie 3% (nie więcej niż odsetki za 1 rok). Za to przy stałej stopie banki w większości rezygnują z tej prowizji.

- Brak weryfikacji ubezpieczeń i progu LTV: po spadku LTV < 80% możesz zakończyć ubezpieczenie niskiego wkładu (NWW) lub złożyć wniosek o obniżenie marży. Sprawdź w banku, czy Twój kredyt kwalifikuje się do aktualizacji warunków. Wiele osób przez lata płaci niepotrzebne składki, choć dawno mogłyby już z nich zrezygnować.

- Nadpłata w programie „Bezpieczny Kredyt 2%” bez znajomości zasad: w pierwszych 3 latach spłaty każda nadpłata może skutkować utraceniem dopłat z BGK, z pewnymi wyjątkami, np. gdy nadpłacasz środki pochodzące z BGK-wkładu własnego, gdy nadpłata nie przekracza 200 tys. zł, albo gdy nadpłata jest niższa niż pierwsza rata po dopłacie.

- Niedocenianie efektu „skróć okres”: wybór między „obniż ratę” a „skróć okres” ma ogromne znaczenie finansowe. Opcja skrócenia okresu kredytu zwykle przynosi większe oszczędności na odsetkach, bo szybciej spłacasz kapitał, od którego instytucja nalicza odsetki. Choć rata pozostaje na podobnym poziomie, całkowity koszt kredytu spada o dziesiątki tysięcy złotych.

- Zły moment nadpłaty: kredytodawca nalicza odsetki za każdy dzień korzystania z kapitału, więc im wcześniej dokonasz nadpłaty, tym szybciej przestajesz płacić odsetki od nadpłaconej kwoty. Dlatego nadpłacaj najlepiej w dniu płatności raty lub tuż po nim, żeby uprościć rozliczenia. Różnice są jednak niewielkie – najważniejsze to nadpłacać jak najwcześniej.

- Brak „domknięcia” po całkowitej spłacie kredytu: po całkowitej spłacie finansowania pamiętaj, by definitywnie „zamknąć” kredyt. W tym celu uzyskaj z banku zaświadczenie o całkowitej spłacie i złóż wniosek o wykreślenie hipoteki z księgi wieczystej (KW) w sądzie rejonowym. Dopiero po tych krokach Twoja nieruchomość jest w pełni wolna od obciążeń.

Kalkulator nadpłaty kredytu hipotecznego: podsumowanie

Poprzez udostępnione narzędzie oraz ten artykuł chciałem zachęcić Cię do aktywnej nadpłaty swojego zobowiązania bankowego. Uważam, że to szczególnie ważne, aby w okresie największej aktywności zawodowej, czyli w tzw. wieku produkcyjnym, nadpłacić jak najwięcej i jak najszybciej. Dzięki temu znacząco ograniczasz ryzyko związane z długotrwałym utrzymywaniem wysokiego zadłużenia.

W życiu każdego z nas mogą zdarzyć się trudne momenty, takie jak utrata pracy czy problemy zdrowotne, dlatego warto wcześniej zadbać o swoją stabilność finansową. W przypadku kredytu hipotecznego, który najczęściej zaciągany jest na kilkanaście lub nawet kilkadziesiąt lat, nadpłaty mają szczególne znaczenie. Pozwalają one stopniowo zmniejszać zadłużenie lub całkowicie je spłacić – często w relatywnie krótkim czasie.