Budowa domu gotówką czy kredytem hipotecznym? Co się bardziej opłaca w 2026 roku?

Michał Dawidowicz

Spis treści

- Zacznij od kosztorysu budowy domu

- Ile kosztuje budowa domu w 2026 roku? Aktualne koszty budowy i co wpływa na cenę?

- Na co zwrócić uwagę, planując budowę domu w 2026?

- Co się bardziej opłaca w 2026 – budowa domu gotówką czy kredytem?

- Jak zmieniało się oprocentowanie kredytów hipotecznych na przestrzeni lat?

- Podsumowanie: budowa domu za gotówkę czy kredyt hipoteczny?

- Jak zabezpieczyć się przy kredycie hipotecznym – ubezpieczenie i wsparcie państwa

- Symulacja rat kredytu hipotecznego na budowę domu w 2026: przykłady

- Czy mogę połączyć gotówkę i kredyt przy budowie domu?

- Jak wybrać najlepszy kredyt hipoteczny do budowy domu? Krok po kroku

- Budowa domu na kredyt hipoteczny – jakie ma plusy i minusy?

- Budowa domu za gotówkę – pułapki

- FAQ: szybkie pytania i odpowiedzi

Decyzja o budowie domu to nie tylko wybór lokalizacji czy projektu – to także wyzwanie finansowe. W 2026 roku kluczowe pytanie, które musisz sobie zadać, to jak sfinansować tę inwestycję? Czy lepszym rozwiązaniem będzie kredyt hipoteczny, który pozwala na szybki start, czy może budowa domu za gotówkę, rozłożona na etapy? W tym artykule porównam oba podejścia, przedstawiając konkretne wyliczenia oraz plusy i minusy każdego z rozwiązań, aby pomóc Ci podjąć najlepszą decyzję finansową.

Zacznij od kosztorysu budowy domu

Kosztorys budowlany to najważniejszy dokument przy budowie domu. Niezależnie od tego, czy dysponujesz gotówką, czy planujesz zaciągnąć na ten cel kredyt hipoteczny, musisz mieć precyzyjny obraz wydatków. Czasem może się okazać, że niektóre rozwiązania trzeba zmienić, by zmieścić się w budżecie. Może to oznaczać, np. mniejsze metraże, prostsze wykończenia lub rezygnację z kosztownych rozwiązań.

Dlaczego nie warto pomijać szczegółowego kosztorysu budowy domu?

Zaskakujące jest to, że aż 85% osób rozpoczynających budowę nie wykonuje dokładnych obliczeń, ile ta inwestycja ostatecznie wyniesie. Niestety, często zdarza się, że proces planowania wygląda w ten sposób, że przyszły inwestor ustala jakąś kwotę, w której chce się zmieścić, bez wcześniejszego przemyślenia rzeczywistych kosztów. To nie jest właściwe podejście. Takie „pomysły” na budżet mogą prowadzić do poważnych problemów finansowych w trakcie realizacji budowy.

Polecam zajrzeć do mojego osobnego artykułu o kosztorysie budowlanym. Odnajdziesz w nim wszystkie niezbędne informacje wraz ze wzorem dokumentu, jaki wymaga większość banków.

Ile kosztuje budowa domu w 2026 roku? Aktualne koszty budowy i co wpływa na cenę?

Według danych opublikowanych przez Główny Urząd Statystyczny (GUS) oraz Sekocenbud, czyli wiodącego źródła informacji o kosztach inwestycji budowlanych w Polsce – średni koszt budowy domu jednorodzinnego w I półroczu 2025 r. waha się między 4 500 a 7 500 zł za m² powierzchni użytkowej1.

Oczywiście ostateczna cena zależy m.in. od:

- rodzaju projektu (dom parterowy, z poddaszem użytkowym, z piwnicą);

- standardu wykończenia (stan surowy zamknięty, deweloperski, „pod klucz”);

- lokalizacji inwestycji (różnice w kosztach robocizny między województwami);

- dostępności materiałów budowlanych;

- stawek VAT i uwarunkowań prawnych (np. zmiany w warunkach technicznych czy programach wsparcia typu Rodzinny Kredyt Mieszkaniowy).

Warto też wspomnieć, że w 2026 r. inwestorzy muszą uwzględniać coraz bardziej restrykcyjne normy energetyczne dla nowych budynków (WT 2021 i kolejne zmiany), co finalnie może podnieść koszt inwestycji, ale jednocześnie pozwala na niższe rachunki za ogrzewanie w przyszłości.

Jeśli myślisz o budowie domu i chcesz podejść do tematu świadomie, koniecznie zajrzyj do filmu Sławka Zająca: Ile NAPRAWDĘ kosztuje budowa domu? To świetna okazja, by spojrzeć na cały proces z szerszej perspektywy – nie tylko przez pryzmat materiałów i ekip budowlanych, ale też wszystkich tych elementów, które często umykają na początku drogi. Lekko, konkretnie i z doświadczenia.

Na co zwrócić uwagę, planując budowę domu w 2026?

1. Wybierz odpowiednią działkę

- Sprawdź Miejscowy Plan Zagospodarowania Przestrzennego (MPZP) lub Warunki Zabudowy (WZ), aby upewnić się, że planowana budowa jest możliwa.

- Wykonaj badania geologiczne: zobacz, czy grunt nadaje się pod fundamenty i jak wpłynie to na koszty budowy.

- Zwróć uwagę na udogodnienia w okolicy: sklepy, szkoły, apteki, przychodnie, przedszkola. A także dostępność mediów: kanalizacja, woda, prąd.

2. Dobierz najlepszy dla siebie projekt

- Projekt musi być dostosowany do Twoich finansów, liczby osób w domu i metrażu działki.

- Funkcjonalność jest kluczowa. Piękny, ale niefunkcjonalny dom może być powodem frustracji, dlatego nie tylko estetyka, ale przede wszystkim praktyczność powinna być Twoim priorytetem.

3. Uwzględnij energooszczędne rozwiązania

- Zastanów się nad rozwiązaniami, które będą pasować do Twojego stylu życia: pompy ciepła, rekuperacja, fotowoltaika. To opcje, które mogą obniżyć rachunki za użytkowanie nieruchomości w przyszłości.

- Jeśli planujesz kredyt hipoteczny, to zastosowanie energooszczędnych rozwiązań pozwala na uzyskanie lepszych warunków kredytowych w ramach ekokredytu.

4. Przygotuj dobrze skalkulowany kosztorys

Bez względu na to, czy będziesz brać kredyt na budowę domu, czy też nie, kosztorys pozwoli Ci kontrolować przyszłe wydatki, zaplanować docelowy standard domu w sposób bardziej przemyślany oraz jego metraż do własnych możliwości.

5. Policz swoje finanse

- Zrób dokładny przegląd finansów: sprawdź, ile możesz miesięcznie zaoszczędzić, z jakich wydatków możesz zrezygnować, a na jakie musisz przeznaczyć środki.

- Zaplanuj budżet na dłuższy okres (w tym wakacje, ubrania, rozrywkę), co także pozwoli Ci uniknąć nieprzyjemnych niespodzianek. Na pewien czas możesz zrezygnować z różnych pozycji w budżecie, ale w dalszej perspektywie, będziesz musiał znaleźć środki na wydatki, których nie regulujesz codziennie.

6. Podejmij decyzję: gotówka, kredyt czy połączenie obu opcji?

Zrób listę „za” i „przeciw” dla każdej opcji finansowania. Pamiętaj, że budowa za gotówkę to większa swoboda, ale dłuższy czas realizacji, podczas gdy kredyt będzie wymagał od Ciebie większej dyscypliny finansowej.

7. Rozpisz plan działania

Po ustaleniu budżetu, policzeniu kosztorysu oraz podjęciu decyzji, w jaki sposób będziesz finansował swoją budową, ustal harmonogram działania. Dzięki temu unikniesz pośpiechu i nieprzewidzianych trudności związanych z brakiem materiałów czy ekipy budowlanej. Nie zaplanujesz wszystkiego, bo jest to zwyczajnie niemożliwe, ale za to wykluczysz skumulowanie różnych problemów w jednym czasie. Przy okazji lepiej poznasz swoją budowę.

8. Policz wkład własny do kredytu hipotecznego

Do wkładu własnego przy budowie domu bank zaliczy działkę oraz wszystko to, co uda Ci się na niej wykonać, m.in.fundamenty, mury, przyłącza itd. Nie musisz zbierać faktur, bo instytucja oceni wysokość wnoszonych środków własnych na podstawie operatu szacunkowego. Przy zapewnieniu 20% wkładu, możesz liczyć na najlepsze warunki cenowe.

9. Wykup ubezpieczenie domu w budowie

Co roku słychać o powodziach, tornadach i innych zjawiskach atmosferycznych, które niszczą wszystko, co spotkają na swojej drodze. Jeśli zdecydujesz się na finansowanie z banku, ubezpieczenie nieruchomości będzie obowiązkowe. Co ciekawe, w części z nich jest ono konieczne dopiero od momentu pozwolenia na użytkowanie. Dla spokoju ducha wykup taką polisę już na etapie fundamentów.

Jak kredyt hipoteczny mógłby uratować budowę domu moich klientów?

Całkiem niedawno wrócili do mnie klienci, z którymi pierwszy raz miałem kontakt w okolicach początku 2021 roku. Angelika i Rafał (na potrzeby artykułu zmieniłem imiona). Wówczas uzyskali pozwolenie na budowę domu jednorodzinnego i skontaktowali się ze mną z polecenia znajomych. Przedstawiłem im aktualne oferty kredytów hipotecznych. Wspólnie złożyliśmy wnioski do kilku banków, w których otrzymali pozytywne decyzje kredytowe. Oprocentowanie na tamten czas wynosiło zaledwie 2,5%, więc było naprawdę bardzo korzystne.

Angelika i Rafał na dobrą sprawę w przededniu podejmowania decyzji postanowili zbudować dom z bieżących oszczędności. Zaproponowałem im jednak, aby część tej podwyżki wykorzystali na nadpłatę kredytu hipotecznego, co pomogłoby im szybciej zamknąć inwestycję. Niestety, ta opcja nie spotkała się z ich aprobatą – klienci mają prawo do własnych wyborów, więc zaakceptowałem ich decyzję.

Jakie było moje zdziwienie, gdy około rok temu Angelika zadzwoniła do mnie z pytaniem, czy pomogę im w trudnej sytuacji losowej. Okazało się, że podwyżka, którą Rafał otrzymał te kilka lat temu, i która poszła na budowę domu z własnych środków, została „zjedzona” przez rosnącą inflację. Przez ostatnie cztery lata wzrosły również znacząco koszty budowy. W konsekwencji czego, ich inwestycja utknęła w martwym punkcie – budowa wciąż trwała, a droga do jej zakończenia była długa i pełna trudności.

Dlaczego kredyt hipoteczny może być tańszym rozwiązaniem?

Zacząłem analizować ich sytuację i byłem zaskoczony, gdy okazało się, że gdyby w 2021 roku zdecydowali się na kredyt hipoteczny, szybko uporaliby się z całą inwestycją. Jej koszty całkowite byłyby o połowę mniejsze niż w przypadku finansowania z oszczędności, które zostały rozciągnięte na długi okres. Nie czułem żadnej satysfakcji, wręcz przeciwnie. Było mi ich żal, że wszystko tak się potoczyło. I właśnie, m.in. ten konkretny przypadek zainspirował mnie do napisania tego artykułu, w którym mam nadzieję, że uda mi się przedstawić, dlaczego kredyt hipoteczny może być bardziej opłacalnym rozwiązaniem niż finansowanie budowy za pomocą oszczędności.

Co się bardziej opłaca w 2026 – budowa domu gotówką czy kredytem?

Analizując wszystkie za i przeciw uważam, że budowa domu za gotówkę jest droższa, trwa dłużej i jest nacechowana wyższym ryzykiem.

Scenariusz 1: budowa domu za gotówkę

Załóżmy, że całkowity koszt budowy domu wynosi 600 000 zł (bez uwzględnienia działki). Przyjmijmy dwa scenariusze: osoba, która może odłożyć miesięcznie 10 000 zł lub 15 000 zł na budowę.

Ile czasu zajmie budowa domu z oszczędności?

600 000 zł ÷ 10 000 zł = 60 miesięcy (czyli 5 lat);

600 000 zł ÷ 15 000 zł = 40 miesięcy (czyli 3 lata i 4 miesiące).

Z pozoru, nie wygląda to źle. Kilka lat oszczędzania, solidna budowa, i dom jest gotowy. Jednak warto pamiętać, że te wyliczenia nie uwzględniają wzrostu kosztów materiałów czy usług budowlanych w trakcie inwestycji. Aby mieć pełniejszy obraz, warto dodać bufor na inflację w budownictwie, ponieważ ceny mogą się zmieniać w ciągu tych kilku lat.

Koszt budowy domu a wzrost cen materiałów i usług

W tym akapicie korzystam z wyliczeń, które przeprowadził Sławek Zając, doradca budowlany, w swojej książce „Jak się wybudować i nie zwariować”. Szczegółowy opis znajdziesz na stronie 449 w rozdziale, w którym udzielałem wsparcia merytorycznego2.

Załóżmy, że koszt budowy domu wyniesie 600 000 zł, a budowa będzie trwała 5 lat. Aby uprościć wyliczenia, przyjmuję, że każdy etap budowy trwa rok, a koszt wykonania każdego etapu obecnie wynosi 120 000 zł.

Ile zapłacisz w ciągu 5 lat?

1. rok: koszty 120 000 zł;

2. rok: koszty 120 000 zł + inflacja (5%) = 126 000 zł;

3. rok: koszty 120 000 zł + skumulowana inflacja za 2 lata = 132 300 zł;

4. rok: koszty 120 000 zł + skumulowana inflacja za 3 lata = 138 915 zł;

5. rok: koszty 120 000 zł + skumulowana inflacja za 4 lata = 145 860 zł.

Suma kosztów budowy wyniesie łącznie: 663 075 zł.

Oznacza to, że budując dom za gotówkę, zapłacisz o 10% więcej, niż pierwotnie zakładałeś, a 60 000 zł różnicy oznacza, że inwestycja przedłuży się o kolejne 6 miesięcy. I tak, zamiast budować 5 lat, wybudujesz dom pół roku później, jeszcze bardziej wystawiając się na ryzyko związane ze wzrostem cen.

Scenariusz 2: budowa domu na kredyt hipoteczny

A co byś powiedział, by planowane środki, za które pierwotnie miałeś postawić nieruchomość, przeznaczyć na ratę kredytową i nadpłatę kredytu hipotecznego? Czy robiłeś kalkulację kosztów, jakie musiałbyś ponieść w takiej sytuacji? Czy liczyłeś, co się bardziej opłaca: budowa domu na kredyt, czy za gotówkę?

Twój potencjalny kredyt hipoteczny może wyglądać następująco:

| Kwota kredytu | 600 000 zł |

| Okres kredytowania | 25 lat (300 miesięcy) |

| Oprocentowanie | 6% |

| Wysokość raty | 3 866 zł |

| Szacowana suma odsetek | 559 743 zł |

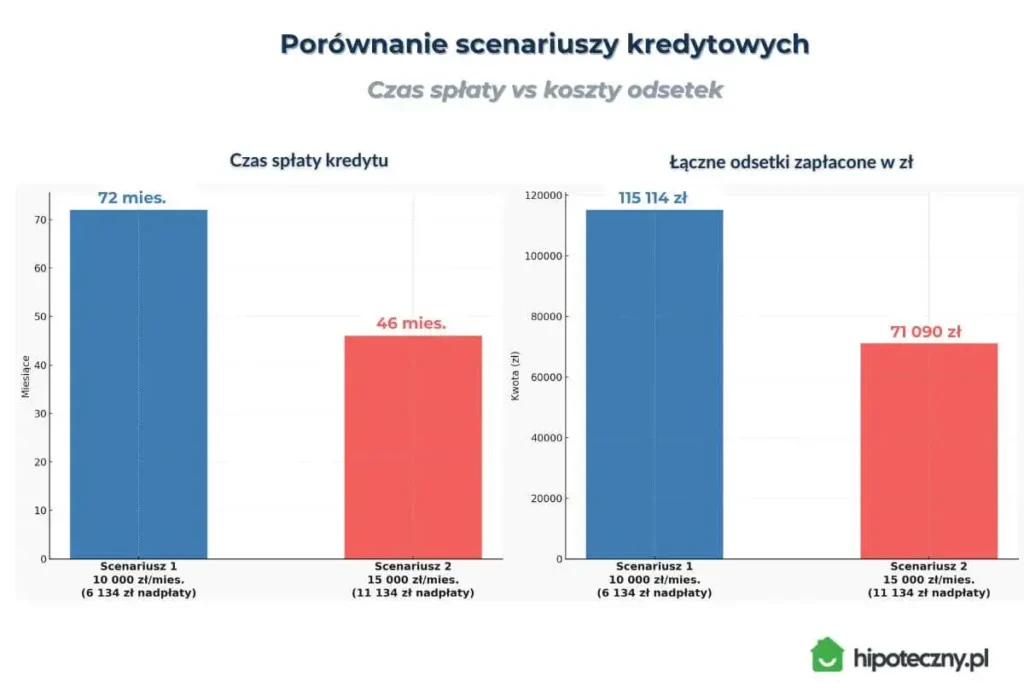

Założyłem dwa scenariusze. W jednym inwestor może łącznie na rzecz spłaty kredytu hipotecznego, zapłacić 10 000 zł, a w drugim 15 000 zł miesięcznie. To oznacza, iż w przypadku mniejszej kwoty może nadpłacać kredyt hipoteczny w wysokości 6 134 zł, a w drugiej opcji: 11 134 zł miesięcznie.

Miesięczne zaangażowanie:

- 10 000 zł: rata 3 866 zł + nadpłata 6 134 zł;

- 15 000 zł: rata 3 866 zł + nadpłata 11 134 zł.

Tabela: Porównanie scenariuszy kredytowych

| Parametry kredytu | Scenariusz 1: 10 000 zł miesięcznie | Scenariusz 2: 15 000 zł miesięcznie |

| Kwota kredytu | 600 000 zł | 600 000 zł |

| Okres kredytowania | 25 lat (300 miesięcy) | 25 lat (300 miesięcy) |

| Oprocentowanie kredytu | 6% | 6% |

| Miesięczna rata | 3 866 zł | 3 866 zł |

| Miesięczna nadpłata kredytu | 6 134 zł | 11 134 zł |

| Miesięczne zaangażowanie | 10 000 zł | 15 000 zł |

| Czas spłaty kredytu | 72 miesiące | 46 miesięcy |

| Łączne odsetki | 115 114 zł | 71 090 zł |

| Odsetki w procentach | 19% | 12% |

Miesięczna spłata 10 000 zł

Jeśli utrzymasz cykliczność spłaty w kwocie 10 000 zł miesięcznie, to wedle harmonogramu spłat pozbędziesz się kredytu w okolicach 72. miesiąca. W tym czasie zapłacisz 115 114 zł odsetek. Względem kwoty bazowej jest to 19% kwoty, jaką zaciągnąłeś na budowę domu.

Miesięczna spłata 15 000 zł

Z kolei, gdy utrzymasz cykliczność miesięcznej spłaty w kwocie 15 000 zł, to wedle harmonogramu spłaty pozbędziesz się kredytu w okolicach 46. miesiąca. W tym czasie zapłacisz 71 090 zł odsetek. Względem kwoty bazowej jest to 12% kwoty, jaką zaciągnąłeś na cel budowlany. To nie jest dużo, biorąc pod uwagę fakt, że budując na kredyt, uzyskujesz sporo korzyści.

Ile kosztuje wcześniejsza spłata kredytu hipotecznego?

Można przyjąć, że w większości banków oferujących najtańszy kredyt hipoteczny opłata za wcześniejszą spłatę kredytu wynosi okrągłe 0%.

Nie ma tu żadnego okresu karencji, ani „gwiazdek”. Nawet, gdybyś miał spłacić finansowanie następnego dnia, to zapłacisz odsetki tylko za 1. dzień. Na tym też się kończą wszystkie koszty.

Wylicz realny koszt całkowity we własnym zakresie za pomocą mojego kalkulatora.

Jak zmieniało się oprocentowanie kredytów hipotecznych na przestrzeni lat?

Oprocentowanie hipoteki jest zmienne w czasie. Założone przeze mnie warunki oprocentowania są delikatnie wyższe od historycznych. Zrobiłem własne wyliczenia, bazujące na stawce WIBOR 3M, którą zaktualizowałem co 3 miesiące. Do tego wskaźnika doliczyłem marżę banku w wysokości 2%. Jest to również trochę wyższy poziom od rzeczywistości. W trakcie ostatnich 20 lat były okresy, gdy można było uzyskać marżę na poziomie 1-1,5%. Dziś na stawkę w wysokości 1% nie masz co liczyć, ale już okolice 1,5% są jak najbardziej realne.

Jakie było oprocentowanie kredytu hipotecznego w przeszłości? Oto średnia z ostatnich:

- 5 lat (2020): 6,6%.

- 10 lat (2015): 5,1%.

- 15 lat (2010): 5,2%.

- 20 lat (2005): 5,6%.

*Do moich wyliczeń przyjąłem wyższe stawki oprocentowania, które mogą lepiej odzwierciedlać aktualne warunki rynkowe.

Jak widzisz, oprocentowanie hipoteki różniło się w zależności od okresu. W przeszłości bywało ono niższe niż dzisiaj, ale nie zawsze tak było. W latach, kiedy stopy procentowe były wyższe, oprocentowanie kredytów również rosło.

Stałe czy zmienne oprocentowanie kredytu hipotecznego? Co się bardziej opłaca w 2026?

Podsumowanie: budowa domu za gotówkę czy kredyt hipoteczny?

Większość osób, decydując się na budowę domu za gotówkę, patrzy jedynie na całkowity koszt kredytu w okresie 25-30 lat. Z takiego oszacowania można wywnioskować błędne wnioski, że do banku trzeba oddać, czasami nawet dwukrotnie więcej, niż się pożyczało.

Z drugiej strony klienci porównują również koszt budowy z założeniem, że przez te wszystkie lata nie dojdzie do większych zmian w obrębie inwestycji. Jednak obydwa założenia nie mają wspólnego mianownika: w przypadku budowy domu kredytem należy rozważyć opcję wcześniejszej spłaty, która pomoże obniżyć ostateczne koszty. Natomiast przy budowie za gotówkę nie można zapomnieć o potencjalnym wzroście kosztów materiałów i robocizny (w trakcie realizacji projektu).

„Nie mam jeszcze działki, ale chcę już planować budowę” – jeśli to brzmi znajomo, koniecznie zajrzyj do mojego artykułu o kredycie łączonym. Wyjaśniam w nim, jak połączyć zakup gruntu z budową wymarzonego domu w jednej umowie z bankiem. Zobacz, jak działa kredyt na działkę i budowę domu.

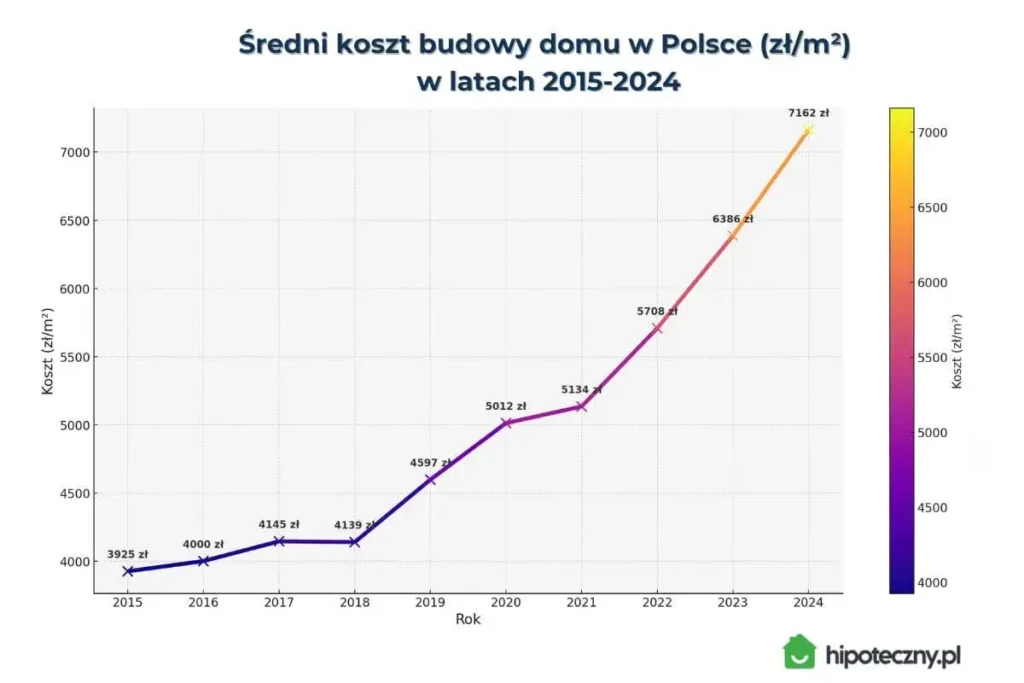

Jak zmieniały się koszty budowy domu w ciągu ostatnich 10 lat?

Planując budowę domu za własne środki, kluczowym parametrem są średnie koszty budowy 1m² powierzchni użytkowej domu mieszkalnego. Ważne jest, abyś oszacował, ile czasu zajmie Ci cała inwestycja i następnie porównał te informacje z danymi historycznymi. Choć przeszłość nie zawsze jest w pełni miarodajna, pomoże Ci ona zrozumieć potencjalne ryzyka, takie jak wzrost cen materiałów budowlanych czy zmiany na rynku pracy.

Pamiętaj tylko, że średnie dane nie odzwierciedlają Twojego konkretnego przypadku. Natomiast wzrost cen budowy jest trendem, który z pewnością będzie Ci towarzyszył na co dzień. Niezależnie od wybranej metody finansowania, licz się również ze zmianami cen materiałów i robocizny!

Poniżej znajdziesz dane dotyczące średnich kosztów budowy domu w Polsce na przestrzeni ostatnich 10 lat. Jak widać, koszty budowy domu rosły z roku na rok. Szczególnie widoczny jest ich wzrost w ciągu ostatnich kilku lat. W 2024 r. budowa 1m² kosztuje średnio o 82% więcej niż w 2015 r. Na przykład, jeśli ktoś zbudował dom o powierzchni 150 m² w 2015 r., to zapłacił za niego ok. 588 750 zł. W 2024 r. na taki sam dom wydasz nawet 1 074 300 zł3.

| Rok | Średni koszt budowy domu (m²) |

| 2024 | 7 162 zł |

| 2023 | 6 386 zł |

| 2022 | 5 708 zł |

| 2021 | 5 134 zł |

| 2020 | 5 012 zł |

| 2019 | 4 597 zl |

| 2018 | 4 139 zł |

| 2017 | 4 145 zł |

| 2016 | 4 000 zł |

| 2015 | 3 925 zł |

Dlaczego koszty budowy rosną?

W ciągu ostatnich 10 lat mieliśmy do czynienia z kilkoma istotnymi wydarzeniami, które wpłynęły na te wzrosty:

- COVID-19: spowodował zakłócenia w łańcuchach dostaw, co wpłynęło na dostępność materiałów i wzrost ich cen.

- Wojna w Ukrainie: pogłębiła problemy związane z inflacją oraz dostępnością surowców, szczególnie materiałów budowlanych.

- Inflacja: wzrost cen w całej gospodarce miał wpływ na koszt robocizny i materiałów budowlanych.

Jednak to nie pierwszy raz, gdy mamy do czynienia z takimi podwyżkami. W latach 2004-2014 koszty budowy 1m² wzrosły z 2 195 zł do 3 984 zł. A to pokazuje jedno, że jest to trend powtarzalny, dlatego warto być przygotowanym na różne zdarzenia na świecie i w gospodarce.

Budowa domu za gotówkę czy kredyt – co jest bardziej ryzykowne?

Budowa domu za gotówkę może wydawać się bezpieczną opcją, ale wiąże się z kilkoma zagrożeniami. Przede wszystkim, w trakcie realizacji inwestycji koszty materiałów i robocizny mogą wzrosnąć, co zresztą potwierdzają dane GUS. Dodatkowo, zmieniające się warunki finansowe w przyszłości stanowią ryzyko dla dalszej realizacji budowy. W takim przypadku stanie ona w miejscu, co jest kolejnym powodem do obaw.

Wielu z Was spotkało się zapewne z tzw. „strachami na wróble” – nieruchomościami, których budowę rozpoczęto, ale nie ukończono. Takie domy są trudniejsze do sprzedaży, a ich wartość spada wraz z upływem czasu. I nawet jeśli uda się znaleźć na nie nabywcę, to negocjacje cenowe są w ich przypadku bardzo trudne. A w momencie gdy pozwolenie na budowę wygasa, sprzedaż staje się jeszcze bardziej problematyczna.

W przeciwieństwie do tego, kredyt hipoteczny redukuje ryzyko budowy. Dzięki niemu masz pewność, że cały proces zostanie zakończony, co zwiększa szanse na sprzedaż ukończonej nieruchomości. Paradoksalnie, hipoteka może zmniejszyć ryzyko całej inwestycji, zapewniając stabilność finansową na czas realizacji projektu.

| Kryterium | Budowa za gotówkę | Budowa z kredytem hipotecznym |

| Ryzyko wzrostu kosztów | Wysokie *Koszty mogą wzrosnąć w trakcie budowy. | Niskie *Ustalone oprocentowanie zapewnia stałe koszty. |

| Zmiany finansowe w trakcie budowy | Może spowolnić lub zatrzymać budowę, jeśli sytuacja się pogorszy. | Kredyt daje stabilność finansową do zakończenia budowy. |

| Trwałość projektu | Może zostać zatrzymany lub zakończony w połowie. | Wysoka – kredyt zapewnia dokończenie budowy. |

| Potencjalna sprzedaż | Trudna, zwłaszcza jeśli budowa jest wstrzymana. | Łatwiejsza – ukończony dom jest bardziej atrakcyjny na rynku. |

| Ryzyko wygaśnięcia pozwolenia | Wysokie *Opóźnienie w budowie może skutkować wygaśnięciem pozwolenia. | Niskie *Finansowanie z kredytu pomaga utrzymać harmonogram budowy. |

| Wartość nieruchomości | Zmniejsza się, gdy budowa zostaje zatrzymana lub niezakończona. | Wartość rośnie, gdy budowa jest zakończona i dom gotowy do zamieszkania. |

Co mówi ustawa o kredycie hipotecznym?

Wielu inwestorów myśli, że już po 1-2 niespłaconych ratach bank przejmuje dom. To mit. Zgodnie z Ustawą o kredycie hipotecznym i nadzorze nad pośrednikami kredytu hipotecznego, kredytobiorca ma określone prawa, a bank musi najpierw zaproponować tzw. plan restrukturyzacji.

W praktyce więc dochodzi do takiej sytuacji, w której Twój kredytodawca może Ci zaoferować:

- wakacje kredytowe: gdy przez pewien czas w ogóle nie spłacasz zobowiązania;

- zawieszenie spłaty kapitału: płacisz tylko odsetki;

- wydłużenie okresu spłaty: czyli obniżenie raty docelowej.

Oczywiście są to działania tymczasowe, zazwyczaj zaplanowane na kilka miesięcy naprzód, by dać Ci czas na odzyskanie płynności finansowej. Ale jeśli i one nie przyniosą oczekiwanego rezultatu, to kredytodawca, zanim podejmie jakiekolwiek kroki windykacyjne, musi umożliwić Ci sprzedaż nieruchomości we własnym zakresie przez minimum 6 miesięcy. Masz wtedy możliwość sprzedaży domu na warunkach rynkowych, a nie „pierwszemu lepszemu” pod presją komornika.

Jak zabezpieczyć się przy kredycie hipotecznym – ubezpieczenie i wsparcie państwa

Ubezpieczenie na życie

Zaciągając kredyt hipoteczny, warto wykupić ubezpieczenie na życie. W wielu bankach jest to nawet jeden z warunków otrzymania finansowania. Nie traktuj tego jako koszt, ale jako element wyrównujący ryzyko, jakie ponosisz, podpisując umowę kredytową.

W przypadku wypadku śmiertelnego lub trwałej niezdolności do pracy, ubezpieczyciel spłaci za Ciebie pozostałe zadłużenie, chroniąc Twoją rodzinę przed popadnięciem w długi.

Fundusz Wsparcia Kredytobiorców

Dla kredytobiorców hipotecznych, realizujących inwestycję na cele mieszkaniowe został ustawowo stworzony Fundusz Wsparcia Kredytobiorców, który jest zasilany środkami z banków.

Możesz liczyć na wsparcie z FWK, jeśli spełniasz, choć jeden z wymienionych podpunktów:

- Status bezrobotnego: jeden z kredytobiorców musi posiadać status osoby bezrobotnej.

- Dochód gospodarstwa domowego: po odliczeniu rat za kredyt hipoteczny nie przekroczy:

- W przypadku gospodarstwa jednoosobowego: dwuipółkrotności zwaloryzowanej zgodnie z przepisami ustawy o pomocy społecznej kwoty wskazanej w art. 8 ust. 1 pkt 1 tej ustawy (obecnie 1940 zł).

- W przypadku gospodarstwa wieloosobowego dochód nie może przekroczyć 1.500,00 zł na osobę.

- Miesięczne koszty obsługi kredytu mieszkaniowego: w wysokości przekraczającej 40 proc. dochodów osiąganych miesięcznie przez jego gospodarstwo domowe (wskaźnik RdD – Rata do Dochodu).

Na jaką pomoc możesz liczyć?

- Maksymalnie 120 000 zł wsparcia.

- Wypłacane przez do 40 miesięcy (maks. 3000 zł/mies.).

- Bezpłatna pożyczka: spłata po 2 latach, w 200 ratach.Jeśli spłacisz 134 rat, pozostałe 66 zostanie umorzone.

Pożyczka z FWK jest nieoprocentowana i udzielana z myślą o czasowych trudnościach, a nie trwałym braku płynności.

Symulacja rat kredytu hipotecznego na budowę domu w 2025: przykłady

Przygotowałem symulację rat kredytowych dla kwot: 300 tys., 450 tys. oraz 600 tys. zł, pokazującą wpływ okresu kredytowania na wysokość raty i całkowite odsetki dla oprocentowania stałego 6% i zmiennego 7%.

| Kwota kredytu | Okres spłaty | Rata stała (6%) | Odsetki przy racie stałej | Rata zmienna (7%) | Odsetki przy racie zmiennej |

| 300 000 zł | 15 lat | ok. 2 532 zł | ok. 156 zł | ok. 2 697 zł | ok. 185 zł |

| 300 000 zł | 20 lat | ok. 2 150 zł | ok. 216 zł | ok. 2 326 zł | ok. 258 zł |

| 300 000 zł | 30 lat | ok. 1 799 zł | ok. 348 zł | ok. 1 996 zł | ok. 419 zł |

| 450 000 zł | 15 lat | ok. 3 797 zł | ok. 234 zł | ok. 4 045 zł | ok. 279 zł |

| 450 000 zł | 20 lat | ok. 3 224 zł | ok. 324 zł | ok. 3 489 zł | ok. 388 zł |

| 450 000 zł | 30 lat | ok. 2 698 zł | ok. 522 zł | ok. 2 994 zł | ok. 628 zł |

| 600 000 zł | 15 lat | ok. 5 063 zł | ok. 312 zł | ok. 5 393 zł | ok. 371 zł |

| 600 000 zł | 20 lat | ok. 4 299 zł | ok. 432 zł | ok. 4 652 zł | ok. 517 zł |

| 600 000 zł | 30 lat | ok. 3 597 zł | ok. 696 zł | ok. 3 992 zł | ok. 838 zł |

Podsumowując, jeżeli chcesz zaciągnąć kredyt hipoteczny na krótszy okres kredytowania, możesz rozważyć mocniej oprocentowanie zmienne. Z kolei, jeśli interesujesz się dłuższym okresem kredytowania, to wtedy wybierz kredyt oparty na okresowo stałym oprocentowaniu, który zagwarantuje Ci stałą miesięczną ratę przez najbliższe kilka lat.

Czy mogę połączyć gotówkę i kredyt przy budowie domu?

Tak. Łączenie środków własnych i kredytu to popularna i bezpieczna praktyka, którą wybierają moi klienci. Nie musisz finansować kredytem w 100% całej inwestycji, bo banki nie mają takich wymagań. Środki własne możesz łączyć z kredytowymi. To dość częste wśród osób, które budują etapami kilka lat i doszły niejako „do ściany”.

Jak to działa w praktyce?

- Możesz sfinansować część budowy z oszczędności, a resztę dokończyć kredytem hipotecznym.

- Taki kredyt będzie traktowany przez bank tak samo, jak kredyt na całość budowy: obowiązują te same procedury, dokumenty i ocena nieruchomości.

- Kwoty rzędu 100–200 tys. zł są jak najbardziej akceptowalne: szczególnie jeśli dom jest już częściowo zrealizowany.

Co bank uzna jako wkład własny?

- Twoją działkę budowlaną;

- dotychczas wykonane prace budowlane;

- wartość inwestycji wycenioną przez rzeczoznawcę.

Nie musisz zbierać faktur. Stan zaawansowania budowy zostanie oceniony na podstawie operatu szacunkowego.

Jak wybrać najlepszy kredyt hipoteczny do budowy domu? Krok po kroku

Każdy klient to oddzielna historia. Nie ma uniwersalnego banku najlepszego dla wszystkich. Poniekąd jednak można stworzyć ogólny zarys procesu kredytowego, z jakim się spotkasz, niezależnie od tego, w którym miejscu złożysz wniosek.

1. Skonsultuj się z ekspertem kredytowym już na etapie planowania. Dowiesz się, czy Twój budżet i projekt budowlany są realne z punktu widzenia banku. Poznasz wymagania dokumentacyjne i sposób, w jaki rozliczane są transze. Sprawdzisz również, czy Twój plan kwalifikuje się np. do ekokredytu. Na tym etapie nie musisz mieć jeszcze pozwolenia na budowę, liczy się dobrze przemyślany projekt!

2. Wybierz rodzaj oprocentowania. Masz do wyboru kredyt ze zmiennym oprocentowaniem lub możesz zablokować sobie stałą ratę na najbliższe 5 lat.

3. Policz swoją zdolność kredytową. Banki różnie liczą dochody, mają też swoje indywidualne algorytmy wyliczania maksymalnej kwoty kredytu. Warto zrobić porównanie zdolności w kilku instytucjach, zanim zaczniesz zbierać dokumenty

4. Skorzystaj z mojego kalkulatora nadpłaty kredytu. Przelicz realny budżet i zaplanuj nadpłaty. Taka kalkulacja pokaże Ci, kiedy spłacisz swój kredyt i ile zapłacisz w tym czasie realnie odsetek.

5. Porównaj 3–4 najlepsze oferty kredytowe. Zwróć uwagę na wysokość oprocentowania, 0% prowizji za udzielenie i wcześniejszą spłatę, liczbę dodatkowych produktów (konto, karta, ubezpieczenia) oraz liczbę transz, w tym sposób rozliczeń. Bank docelowy wybierasz dopiero po otrzymaniu pozytywnych decyzji – nie na etapie planowania.

Pomagam uzyskać kredyt hipoteczny na budowę domu – od A do Z

Od 2009 roku pomagam klientom w uzyskaniu kredytów hipotecznych. Zrealizowałem już ponad 1300 finansowań, z czego większość dotyczyła budowy domu. Na co dzień współpracuję z bankami i wiem, jak skutecznie przeprowadzić Cię przez cały proces: od analizy planu po uruchomienie kredytu i wsparcie w trakcie budowy.

W czym konkretnie mogę Ci pomóc?

- wybór najlepszych banków do budowy domu;

- analiza zdolności i warunków;

- skompletowanie dokumentów i kosztorysu;

- złożenie i monitorowanie wniosków;

- omówienie umowy kredytowej;

- pomoc po uruchomieniu kredytu (np. przy transzach, aneksach, nadpłatach, refinansowaniu).

Moje usługi są dla Ciebie bezpłatne! Wynagrodzenie wypłaca mi bank po finalizacji kredytu. Otrzymujesz takie same warunki cenowe, jak klient wnioskujący bezpośrednio, ale z pełnym wsparciem eksperta.

Zadzwoń lub napisz, jeśli chcesz bezpiecznie i bez stresu sfinansować budowę domu.

Budowa domu na kredyt hipoteczny – jakie ma plusy i minusy?

Plusy

- Odsetki kredytowe są niższe od wzrostów cen materiałów i usług. Historycznie kredyt hipoteczny był i jest tańszym rozwiązaniem od budowy domu etapami za gotówkę. Nadpłata kredytu hipotecznego znacząco obniża jego całkowity koszt.

- Możliwość zakupu domu modułowego. Z kredytem masz dostęp do pełnej oferty rynku – także do domów modułowych czy generalnych wykonawców.

- Zabezpieczenia ustawowe dla kredytobiorców. Masz prawo do wakacji kredytowych, wydłużenia okresu spłaty, a nawet pomocy z Funduszu Wsparcia Kredytobiorców. Jeśli pojawią się problemy, bank nie może od razu przejąć nieruchomości, bo masz czas na reakcję i sprzedaż inwestycji na własnych warunkach.

Minusy

- Konieczność prowadzenia budowy domu pod kuratelą banku. Musisz w 100% dostosować się do zasad, które panują w danym banku. Będzie on dzielił kredyt na transze i aby otrzymać kolejną pulę, musisz rozliczyć się na podstawie zdjęć lub inspekcji bankowej z wcześniej otrzymanych środków. Dodatkowo musisz zmieścić się w okresie budowlanym, który najczęściej trwa 2-3 lata.

- Ryzyko wzrostu raty kredytu hipotecznego ze względu na zmiany stóp procentowych. Masz do wyboru dwa rodzaje oprocentowania. Możesz wybrać kredyt mieszkaniowy ze zmienną stopą lub z okresowo stałą (na minimum 5 lat). Wybierając pierwszy sposób przygotuj się na to, że rata w tym czasie może wzrosnąć. Z kolei w drugim przypadku, unikasz tego ryzyka na okres minimum 5 lat.

Zobacz, jakie działania podjąć, jeśli masz problem ze spłatą kredytu hipotecznego.

Budowa domu za gotówkę – pułapki

- Potencjalny wzrost kosztów materiałów i usług w czasie budowy.

- Mniejsza ilość dostępnych ekip budowlanych. Jeśli będziesz budował dom etapami, możesz nie mieć szansy na podjęcie współpracy z lepszymi ekipami budowlano-wykończeniowymi. Te z zasady nie chcą podejmować się budowy, która jest sztukowana i prowadzona przez długi okres.

- Koszty najmu nieruchomości w trakcie budowy. Zanim wprowadzisz się do nowo wybudowanego domu, gdzieś mieszkać. Jeśli masz możliwość mieszkania „po rodzinie”, to poza komfortem, faktycznie Twoje wydatki będą niższe. Jeśli jednak musisz równolegle wynajmować nieruchomość, to warto przygotować swój budżet nawet na kilkadziesiąt tysięcy złotych w skali roku. A pamiętaj, że przy kredycie środki te możesz wykorzystać na nadpłatę zobowiązania!

- Utracone korzyści z powodu konieczności przebywania na budowie. Budując dom „na własną rękę” przez kilka lat, inwestujesz nie tylko pieniądze, ale przede wszystkim ogromne ilości czasu i energii. Może to oznaczać stracone szanse na awans, rozwój lub zyski z biznesu, który mógłbyś w tym czasie uruchomić.

- Zmiana preferencji w trakcie budowy. Im dłużej trwa budowa, tym większe ryzyko, że Twoje potrzeby i styl życia się zmienią. To, co wydawało się idealne 3 lata temu, dziś może być nieaktualne. Efekt? Wprowadzasz się do domu, który nie spełnia Twoich oczekiwań.

- Budowa domu, która trwa latami jest mentalnym ciężarem. Nie wiem, jak u Ciebie, ale dla mnie prowadzenie inwestycji przez przykładowo 5 lat, byłoby ogromnym ciężarem mentalnym. Uważam, że takie działania należy finalizować tak szybko, jak to tylko możliwe. Rozwlekanie oznacza piętrzenie problemów i nagromadzenie stresu.

- Mniejsze szanse na konieczność tłumaczenia się przed urzędem skarbowym. Jeśli stawiasz dom za gotówkę w krótkim czasie, ZUS może skontrolować źródło finansowania. Masz udokumentowane dochody? Nie ma problemu. Ale jeśli część Twoich przychodów nie jest opodatkowana – kredyt hipoteczny może być bezpieczniejszym rozwiązaniem.

- Konieczność utrzymywania w mocy pozwolenia na budowę. Pozwolenie na budowę jest ważne przez 3 lata. Jeśli przerywasz prace, musisz co pewien czas wykonać widoczny postęp i odnotować to w dzienniku budowy, by utrzymać jego ważność. Inaczej – inwestycję trzeba będzie zaczynać od nowa.

- Przymusowe przerwy przez brak środków. Nawet przy wysokim poziomie oszczędzania, droższe etapy budowy (jak dach czy okna) mogą wymusić wielomiesięczną przerwę. To spowalnia inwestycję i generuje dodatkowe koszty.

- Problem ze sprzedażą nieruchomości w trakcie budowy. Jeśli zrezygnujesz z budowy w trakcie, sprzedaż będzie utrudniona. Z danych wynika, że niedokończone budynki to najdłużej sprzedające się nieruchomości, a ceny transakcyjne są tutaj znacząco niższe od cen ofertowych.

FAQ: szybkie pytania i odpowiedzi

FAQ

Czy budowa domu gotówką opłaca się w 2026?

Jak wypłacany jest kredyt hipoteczny na budowę domu?

Czy można zaciągnąć kredyt hipoteczny w trakcie budowy domu?

Co jest tańsze: kredyt hipoteczny czy budowa domu za gotówkę?

Ile kosztuje budowa domu gotówka vs kredyt?

Źródła:

1 Wskaźniki cen produkcji budowlano-montażowej w styczniu 2025 r., stat.gov.pl

2 Poradnik Jak się wybudować i nie zwariować, Sławomir Zając

3 Cena 1 m2 powierzchni użytkowej budynku mieszkalnego oddanego do użytkowania, stat.gov.pl